Al usar Internet es bastante usual encontrarnos con ventanas emergentes que ofrecen toda clase de productos y servicios de dudosa calidad o legitimidad. Una tendencia creciente es la aparición de empresas y servicios de préstamos instantáneos para los que no se requiere papeleo ni garantía alguna; estos anuncios están hechos para atraer a toda clase de usuarios y es increíblemente fácil para estas empresas conseguir clientes, especialmente desde que la pandemia comenzó a causar estragos en nuestra economía.

Obtener un préstamo de una de estas compañías es un proceso completamente diferente a buscar un préstamo bancario, pues los bancos requieren documentación para respaldar nuestro nivel de ingresos, historial crediticio, avales y un par de días para realizar el proceso. Es precisamente la facilidad con la que se obtiene un préstamo lo que ha hecho tan populares estos servicios, que usualmente operan a través de aplicaciones móviles, sin mencionar que prácticamente cualquier usuario puede obtener un préstamo sin importar su solvencia y los documentos que presente para avalar su identidad o historial financiero.

Todo esto suena genial, ¿no es así? Pues no todo es tan bueno como parece, ya que cada día estas empresas estafando a miles de personas en toda América Latina. ¿Cómo es que estas aplicaciones están ganando millones, quién las opera, cómo comenzó todo y cómo puedes protegerte? Trataremos de encontrar respuesta a todas estas preguntas a continuación.

Viviana García, residente de la Ciudad de México, solicitó un préstamo de $500 pesos de una de estas aplicaciones. En una semana devolvió el monto junto con los intereses, lo que le permitió acceder a otro microcrédito de $1,000 pesos en la misma aplicación, por lo que todo parecía ir viento en popa.

Sin embargo, a los pocos días Viviana notó algo extraño. Su cuenta bancaria registraba un depósito de $8,000 pesos emitido por 10 diferentes apps de préstamos que ella nunca había descargado, desde las cuales comenzó a recibir mensajes de hostigamiento en los que le exigían liquidar una deuda de $16,000 pesos.

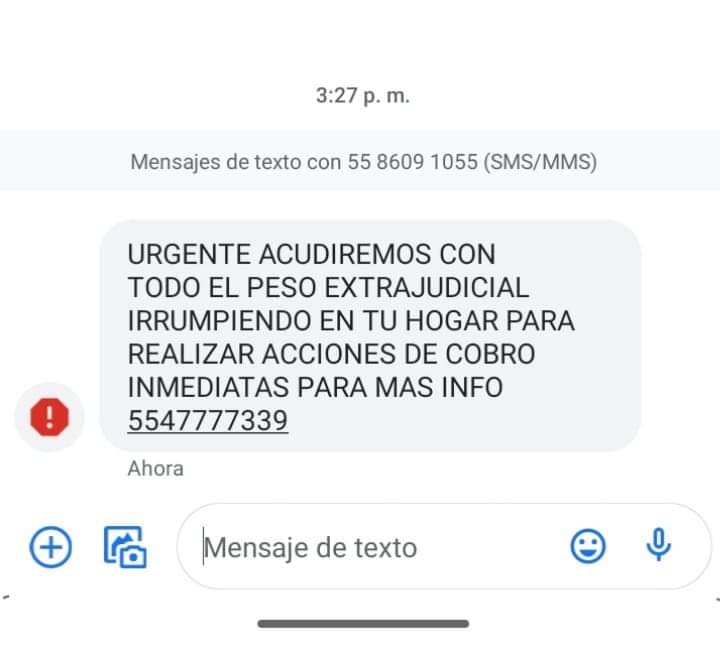

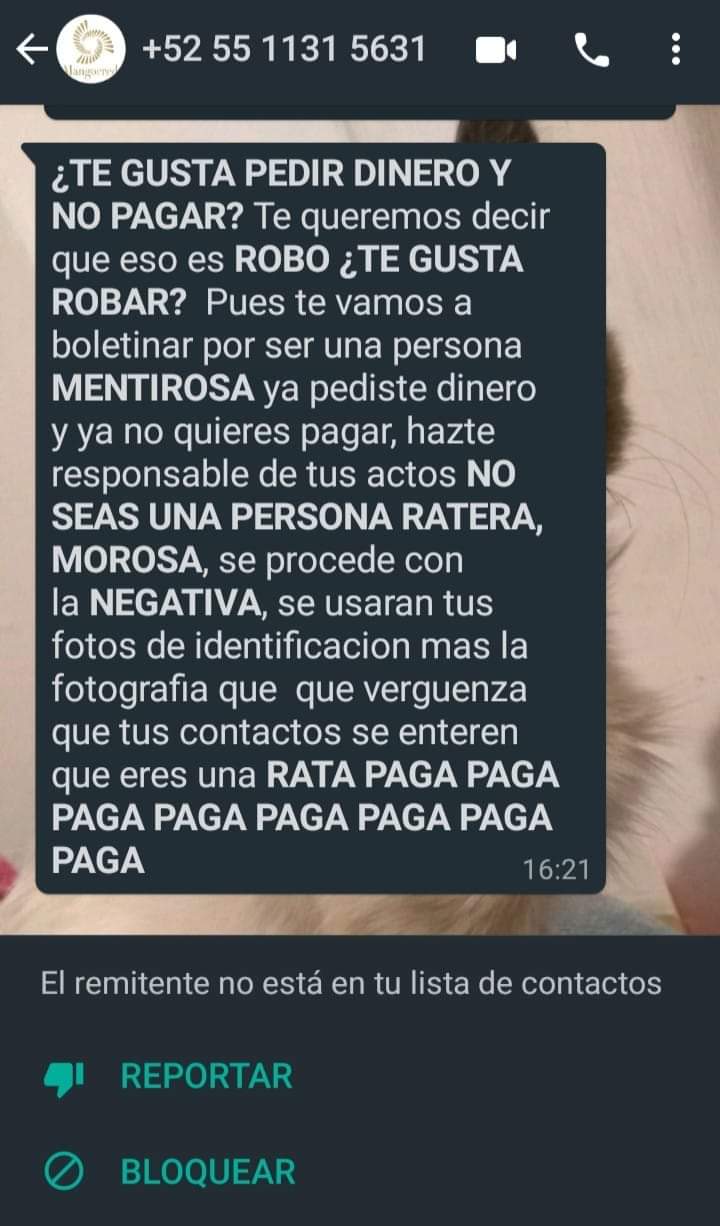

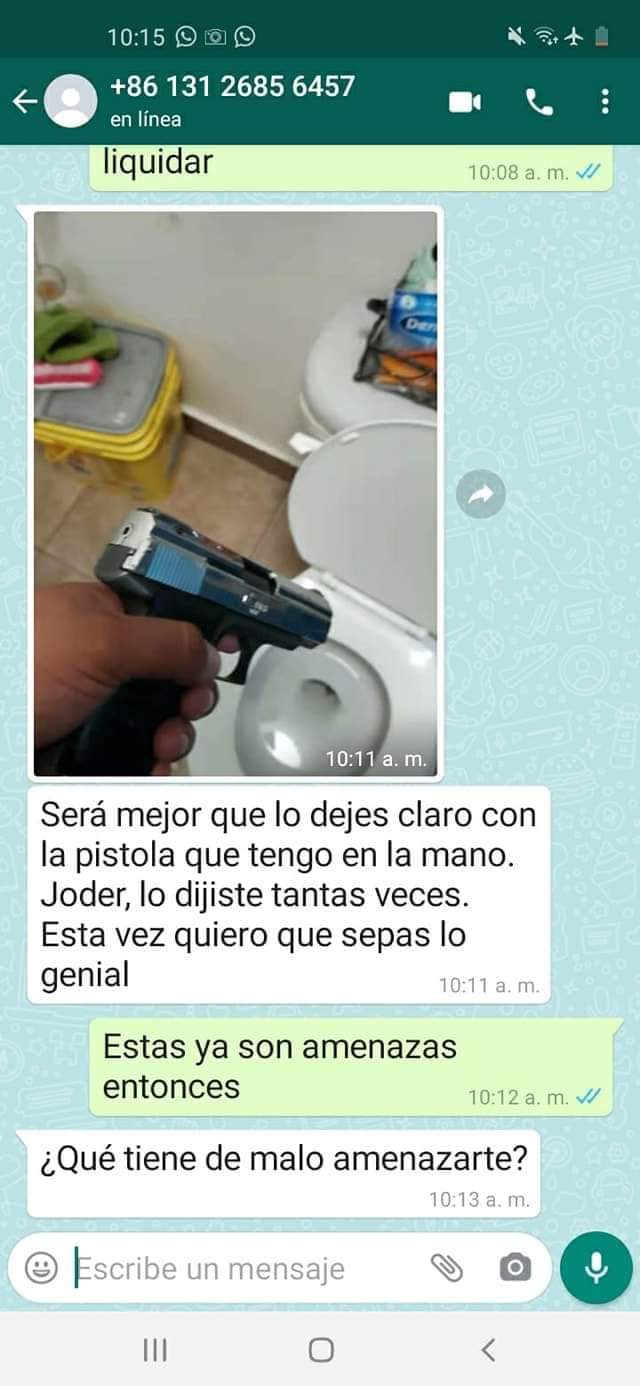

Algo similar ocurrió con Aldo, empleado de un restaurante en Argentina. Al perder su empleo el año pasado, tuvo que recurrir a un préstamo de una de estas aplicaciones; sin un ingreso fijo y con una familia que sostener, Aldo no cumplió con la fecha límite para pagar sus cuotas, lo que resultó en una oleada de llamadas telefónicas y mensajes de texto a sus amigos y familiares, incluso amenazándolos con sufrir serias consecuencias si no se saldaba la deuda.

Estos son solo un par de ejemplos entre miles de casos de personas estafadas por estas aplicaciones. Lo peor es que todas estas víctimas no tienen más remedio que publicar sus historias en redes sociales como WhatsApp y Facebook, tratando de evitar que otros corran con la misma suerte.

¿Cómo es que estas apps generan millones?

Estas apps tienen apariencia legítima y realmente pueden sacar de apuros a algunas personas, además han sido descargadas miles (o incluso millones) de veces. Al parecer, el secreto de su éxito es que otorgan una gran cantidad de pequeños préstamos a una tasa de interés muy alta, por lo que incluso si algunos usuarios se atrasan en sus cuotas no se generan muchas pérdidas para la empresa. Por lo general, estas aplicaciones ofrecen préstamos sin garantía por un período de siete a quince días y cobran altas tarifas de procesamiento junto con tasas de interés que van del 35% al 200%.

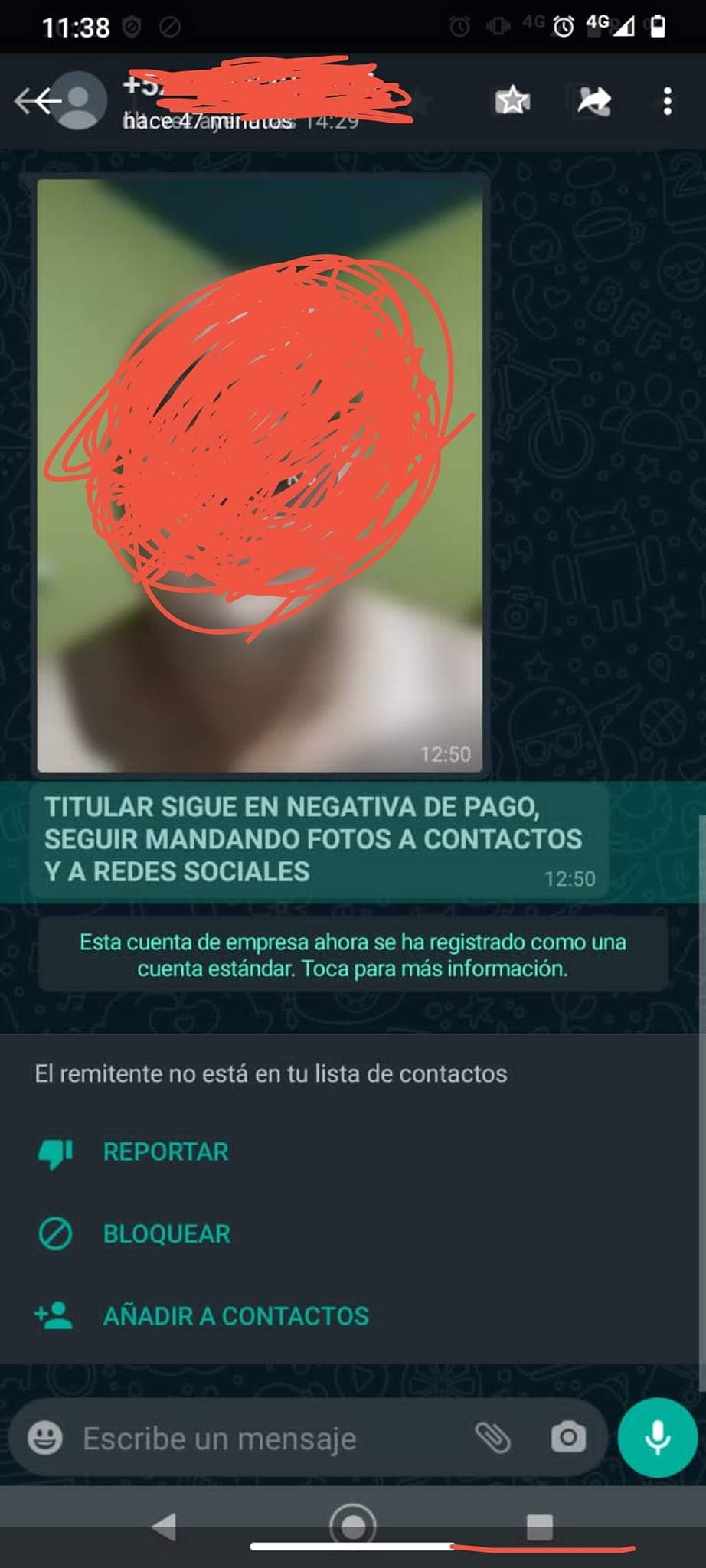

Al abrir una cuenta, la mayoría de estas aplicaciones utilizan datos biométricos para autenticar al usuario con selfies, además de requerir una identificación oficial. Estas aplicaciones requieren múltiples permisos en el dispositivo del usuario, como acceso a la lista de contactos, galería, datos de ubicación, cámara, mensajes, activar o desactivar WiFi, acceso total a la red, control de la vibración y acceso al almacenamiento del dispositivo.

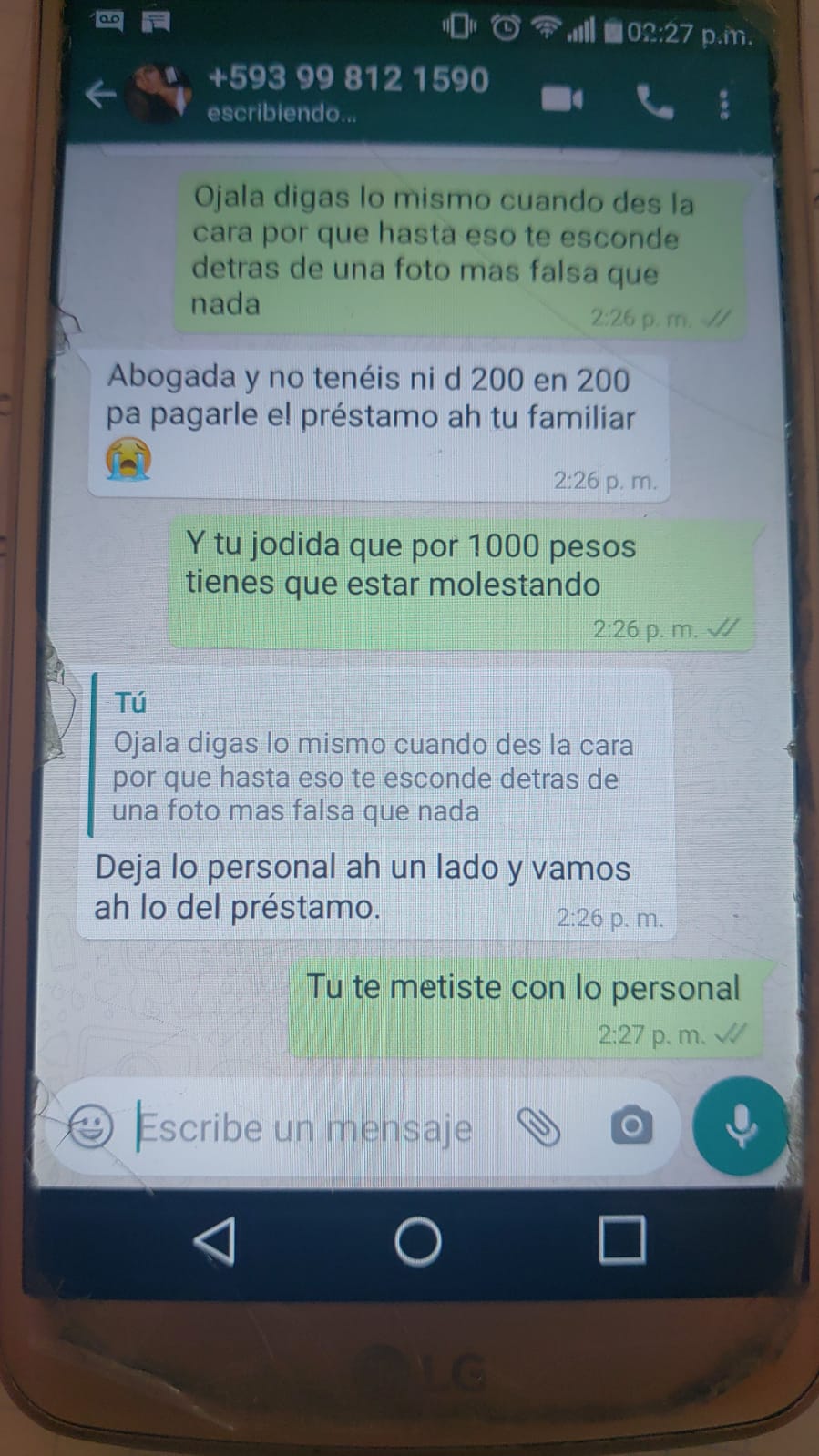

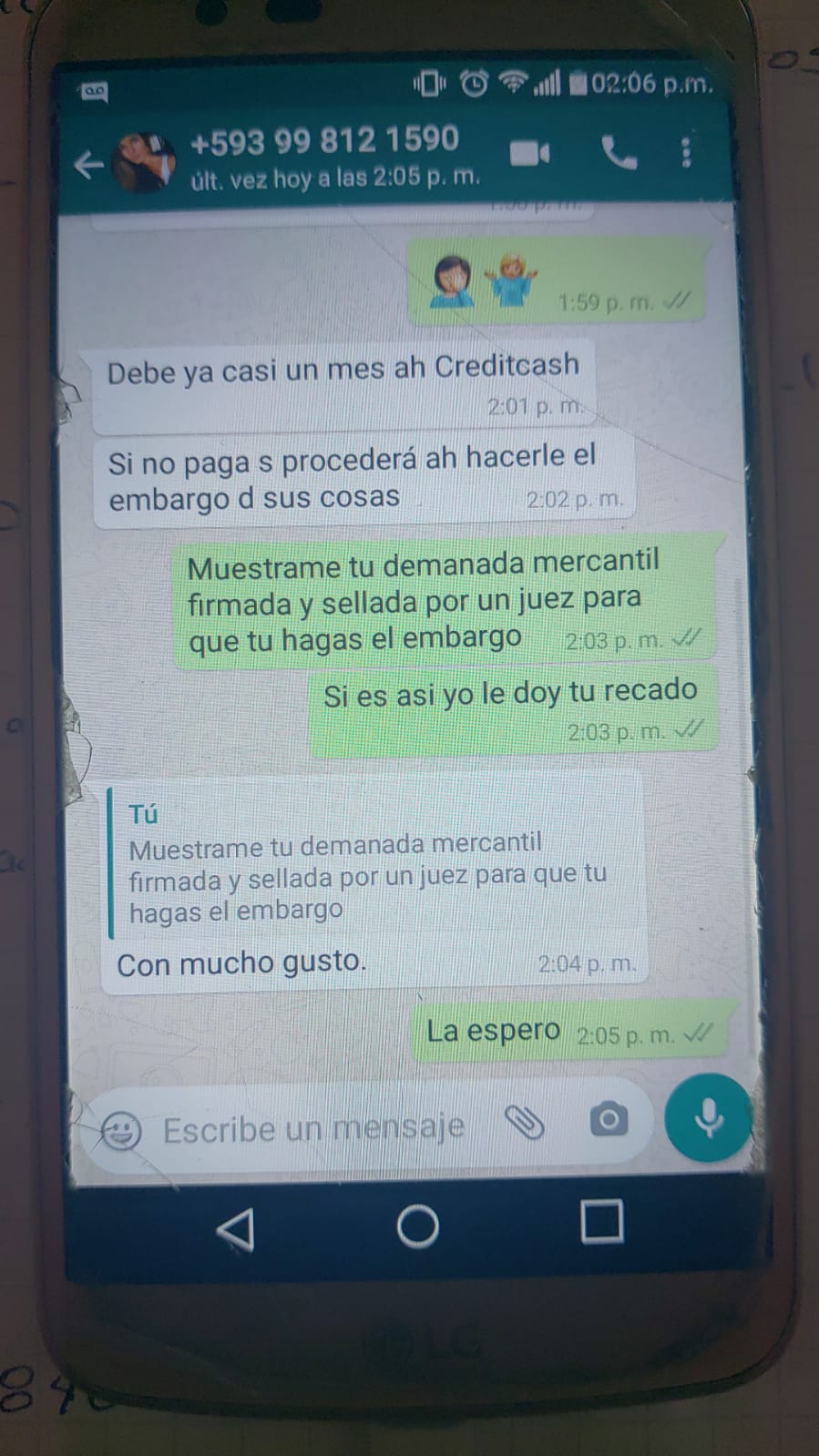

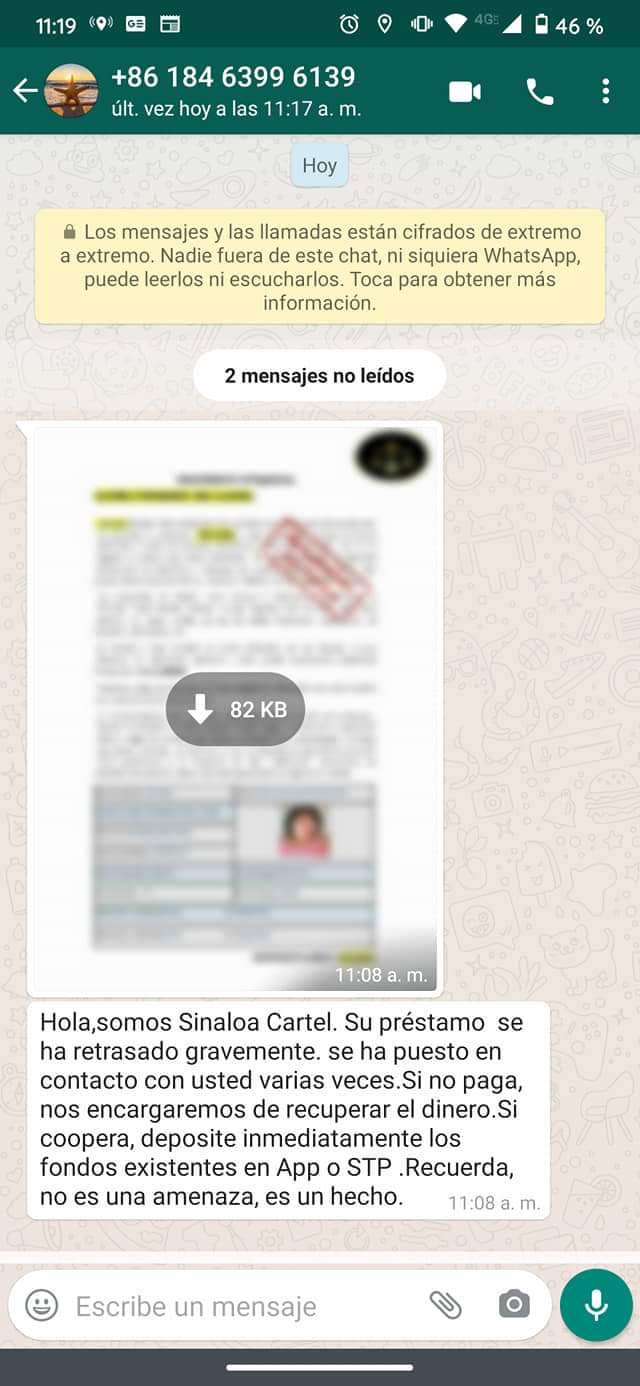

Aunque en apariencia estas apps no exigen a los usuarios garantía alguna, en realidad las compañías de préstamos usan la información del usuario como una especie de garantía a la que recurrirán cuando un usuario no puede pagar el préstamo y los intereses en tiempo y forma. Cuando un usuario incumple con el pago, los agentes de cobranza de estas compañías comienzan a acosarlos, empleando incluso imágenes robadas de sus dispositivos o falsos documentos legales para presionar al usuario.

Además, aunque los usuarios cumplan con los pagos estipulados por la compañía, estas apps podrían aprobar más préstamos sin autorización del usuario, proceso que se repetirá aproximadamente cada semana. Por si fuera poco, algunas de estas apps pueden pedir a los usuarios instalar software adicional en sus dispositivos a cambio de condonar una deuda, por lo que esta podría considerarse una etapa de fraude inicial.

Origen de la estafa

Al igual que otros casos de fraude de aplicaciones móviles, las apps de préstamos tienen su origen en el mercado de desarrollo de apps en China. Durante una reciente investigación, se analizaron 50 aplicaciones para encontrar que descubrimos que prácticamente todas habían sido desarrolladas por empresas chinas.

Los creadores de estas apps encontraron lagunas en las políticas de servicios financieros en Google Play Store, donde se establece que la plataforma no permite préstamos personales a corto plazo. Estas apps evaden esta medida estableciendo que el pago del préstamo es requerido dentro de 91 días, aunque en la práctica marquen plazos de una semana.

Las apps analizadas tampoco están registradas como compañías de servicios financieros y no tienen relación alguna con instituciones bancarias o reguladores gubernamentales, además de que estas empresas son muy poco claras sobre sus domicilios fiscales, sitios web y otros datos. Ejemplo de ello es la pobre redacción de sus políticas de usuario y la falta de un sitio web asociado al nombre que utilizan estas apps.

Por si fuera poco, las reseñas de estas aplicaciones parecen ser falsas, publicadas en Play Store por bots o empleados de los desarrolladores. Al inspeccionar la dirección IP y los servidores de estas aplicaciones móviles, puede verse que muchas de estas aplicaciones están alojadas en China y Hong Kong en servidores de Alibaba.

¿Cómo robar dinero de estas apps de créditos y ganar el Squid Game?

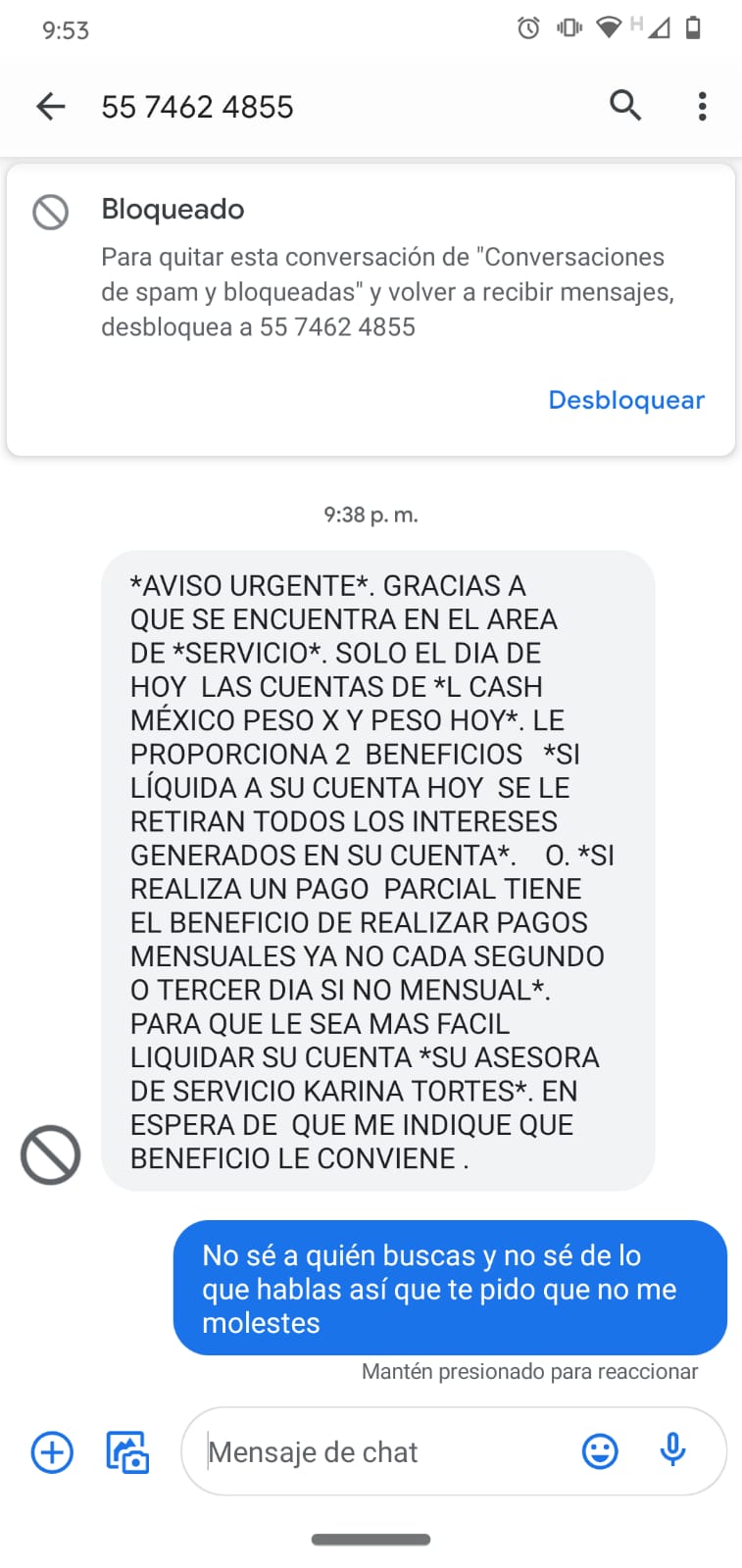

Google y Apple se verán obligadas a eliminar estas aplicaciones si los usuarios las reportan como fraude/estafa. Los usuarios que deseen mantenerse a salvo de este fraude pueden dejar malas críticas sobre estas empresas y aplicaciones en la App Store o Play Store o en sitios web de quejas de consumidores, incrementando la mala reputación de estas compañías.

También puede utilizar los enlaces que se muestran a continuación para denunciar estas aplicaciones directamente a Google, adjuntando pruebas como capturas de pantalla de chats, mensajes o quejas policiales.

Si estas aplicaciones intentan amenazarle con un aviso legal, simplemente ignórelos y haga saber la situación a sus familiares y amigos. Estas empresas no pueden tomar acciones legales ya que han infringido la ley de protección de datos, lo que les puede costar mucho más que el monto del préstamo. Mencione en tu estado de WhatsApp que has sido víctima de un fraude y que sus amigos y contactos deben ignorar cualquier mensaje sospechoso.

En casos drásticos en que no le quede más opción que recurrir a un préstamo de alguna de estas aplicaciones, se recomienda tomar las siguientes medidas:

- Asegúrese de tener una copia de seguridad de su smartphone y haga un restablecimiento de fábrica del dispositivo

- Use una aplicación para generar contactos falsos y guárdelos en su dispositivo. También puede copiar algunas imágenes de stock como si fueran fotos familiares para engañar a los cobradores

- Asegúrese de utilizar una nueva cuenta de Google o Apple al ingresar a estas aplicaciones, ya que pueden intentar acceder a sus cuentas en línea

- Nunca conecte su dispositivo a una red WiFi pública e instale una aplicación de falsificación GPS. Esto protegerá su ubicación real de estas aplicaciones

- Ahora puede instalar la aplicación de préstamos de su preferencia

- Sería bueno que el dinero sea depositado en una tarjeta prepago o en una tarjeta Saldazo si la aplicación lo permite, lo que le permitirá proteger su tarjeta bancaria de nómina

- Una vez que obtenga el monto del préstamo, deberá restablecer su dispositivo para que la aplicación se elimine por completo

Para conocer más sobre riesgos de seguridad informática, malware, vulnerabilidades y tecnologías de la información, no dude en ingresar al sitio web del Instituto Internacional de Seguridad Cibernética (IICS).

Entusiasta de la seguridad cibernética. Especialista en seguridad de la información, actualmente trabajando como especialista en infraestructura de riesgos e investigador.

Experiencia en procesos de riesgo y control, soporte de auditoría de seguridad, diseño y soporte de COB (continuidad del negocio), gestión de grupos de trabajo y estándares de seguridad de la información.

Envía tips de noticias a info@noticiasseguridad.com o www.instagram.com/iicsorg/.

También puedes encontrarnos en Telegram www.t.me/noticiasciberseguridad